今後の米国のインフレを考えてみます。

結論としては、1月のCPIの3%上昇は一時的である可能性が高く、今後はFOMCのガイダンス通りインフレは再低下し高金利は抑制されると僕は考えています。

1月のCPIを振り返る

まずは1月のCPIを振り返ってみます。

年率比で3%の上昇となり、サービスインフレも、家賃インフレも前月比で上昇しました。しかしどちらも年率比ではハッキリと低下しています。※前月比で上昇し、前年比で低下していることが後で重要になります。

また、家賃インフレの詳細を見ると上昇したのはホテルやモーテルなどで純粋な家賃は上昇していませんでした。※ホテルやモーテルは後述の固定価格消費者物価に該当します。

それ以外では鳥インフルエンザによる卵価格の上昇が大きく出ました。

現状のCPIを振り返る

どちらかと言えば今の米国の物価上昇は、米国経済の総需要の強さが根底にありそれを反映するのがサービスインフレや家賃インフレです。

例えば家賃の先行指標である新築家賃価格の推移は、集合住宅の歴史的な供給ブームによりだいぶ前から低下傾向が続いていますがCPIの家賃に反映が遅れています。これは数年間激増した移民による影響だと僕は考えています。

家賃(帰属家賃含む)はコアCPIの4割、CPIの3割に影響する重要な項目ですが、同じようにサービスや消費全般にも移民のブースト効果が影響しています。

ところがこちらの記事で指摘したように、現状は移民流入が減っているため総需要は今後減退することが考えられ、その結果物価は年率比で低下していくと考えられます。

残留季節性の影響

ではなぜ、前月比は強く上昇したのでしょうか?

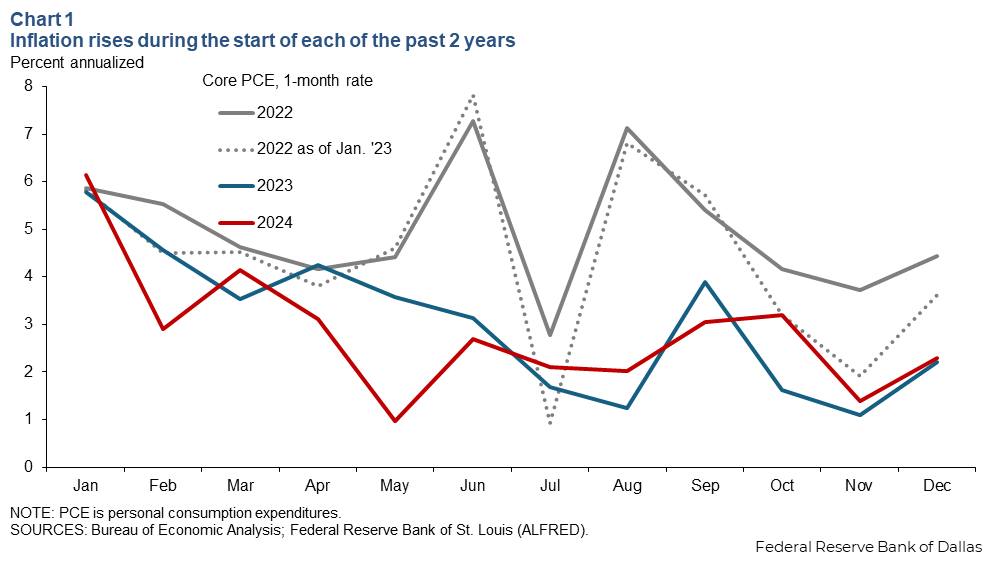

ダラス連銀のこちらの記事によると、次のチャートのように物価はここ数年1月に強めに出る傾向があります。そして5月ごろを目指して低下します。

CPIではなくコアPCE価格指数のデータではありますが、記事によればこの傾向は統計的に有意ではなく、季節調整が上手く機能していない可能性が指摘されています。

ただし、必ず1月が強いわけではなく極端に低いときもあります。

僕の解釈では、その時の経済動態や経済信頼感などから、企業の新年の価格設定が強く出たり弱く出てしまい、それが通常の季節調整より強めに影響していると考えています。

それを少し裏付けるようなデータもあります。

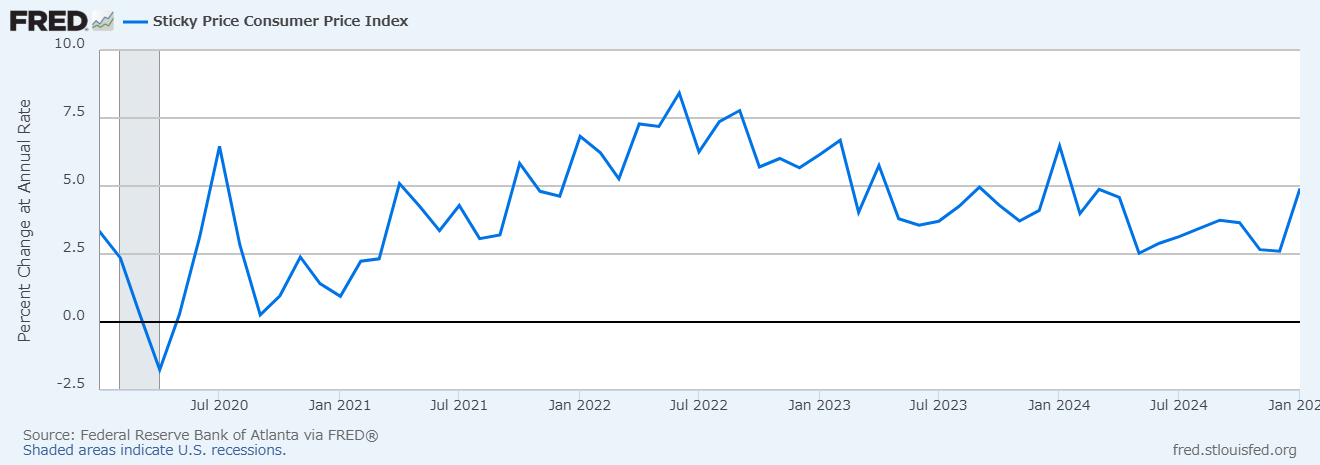

粘着価格消費者物価指数

こちらは粘着価格消費者物価指数と言って、通常はあまり価格設定を変えない項目の変動率です。この指標が今回急上昇したことで懸念している方もいますが、1月の高騰が2年続いていることに注目してください。

その前の2022年と2023年の頭はリセッションが予想されていました。

GDPnowのブルーチップコンセンサスを見ていた記憶では、民間企業は2023年の春からGDP予測が改善していました。つまり2024年と今年の1月は、経済が強くなることを企業が想定しています。

以上から考えると、今回CPIが強く出たのは構造的にインフレが再燃しているというより、米国経済の強さを見越して行われた1月特有の価格改定の影響、季節性の上昇だったのではないか?と思います。

その他インフレの先行要素を見てみます。

インフレナウキャスト

クリーブランド連銀、インフレナウキャストによれば2月14日現在、2月分のCPIは2.81%と予測されています。

インフレナウキャストは1月のCPIが公表される前、2.6%前半ぐらいで予測していたため、しっかり上昇してしましましたが、卵の高騰や残留季節性の影響で強く出たとすれば、今後は予測以上には上がりにくいと考えられます。

生産者物価指数(PPI)

PPIはCPIよりもエネルギー価格と卵の影響がハッキリしています。

米国労働統計局の資料をみると、エネルギー価格(前月比)は12か月に2.2%、1月に1.7%の上昇となり年率比かと思うぐらい強いです。でも5月(-3.5%)や9月(-2.0%)のように強めに下がるときも頻繁にあります。

詳細を見ると、卵も鳥インフルエンザの影響できついです。卵が10月~11月に55.6%上昇、11月~12月に0.5%と落ち着き、12月から1月に再度44%も上昇しています。

今のところ構造的な要因で上昇している様子はなさそうです。

輸入物価

こちらで記事にしたように、ハッキリ言ってブレ幅の大きい燃料費の高騰しか事実上は価格を押し上げていません。

また、3大輸入国であるメキシコ、中国、カナダのPPIは、メキシコが概ね頭打ち、中国は完全にデフレ、カナダがここに来て年率は上昇傾向(前月比は低下傾向)、という具合です。つまりぐいぐいと押し上げていく状況にはありません。

燃料費はぶれまくるのでやがて低下することを考えると、輸入物価が頭打ちになれば3~4か月ほどの時差でCPIも下押し圧が強くなります。

関税には注意…でも?

トランプ政権の実際の行動は、今のところやるやると言って実際にはほとんどやってないので、「かなり躊躇している」という認識で見てます。

CRB指数(そのほかガソリンなど)

商品先物指数の代表であるCRB指数は最近上昇しています。

CRB指数は原油の比率が大きい指数で、低下や横ばい中の原油やガソリンとずれているのは最近ドルが低下傾向であるためだと思います。

しかしガソリンや原油があまり上昇していない以上、CRB指数が上昇し続けると考えるには少し無理があり、生産者物価や輸入物価を押し上げているエネルギーの高騰は落ち着くと考えられます。

物流面(GSCPI・BADI)

物流抑制を指数化するNY連銀のGSCPIを見る限り、サプライチェーンは正常です。つまり最近低下していたバルチック海運指数などが示すように、コンテナ船の運賃が上昇していくとかそういう状況もありません。

まとめ&注意したいこと

以上を踏まえると1月にCPIが急上昇したことは季節的な可能性が高く、今後構造的にインフレが強まっていく圧力は感じられません。

そのためFOMCの経済予測の通り、2025年はインフレが一時的に上昇するもののやがて再低下し、高金利は抑制されると僕は考えています。

一方、少し注意したいのはCRB指数やドル安、関税などです。

今後はその辺も合わせて追跡してみます。

コメント