今日は気分転換に過去の取引を振り返ってみました。

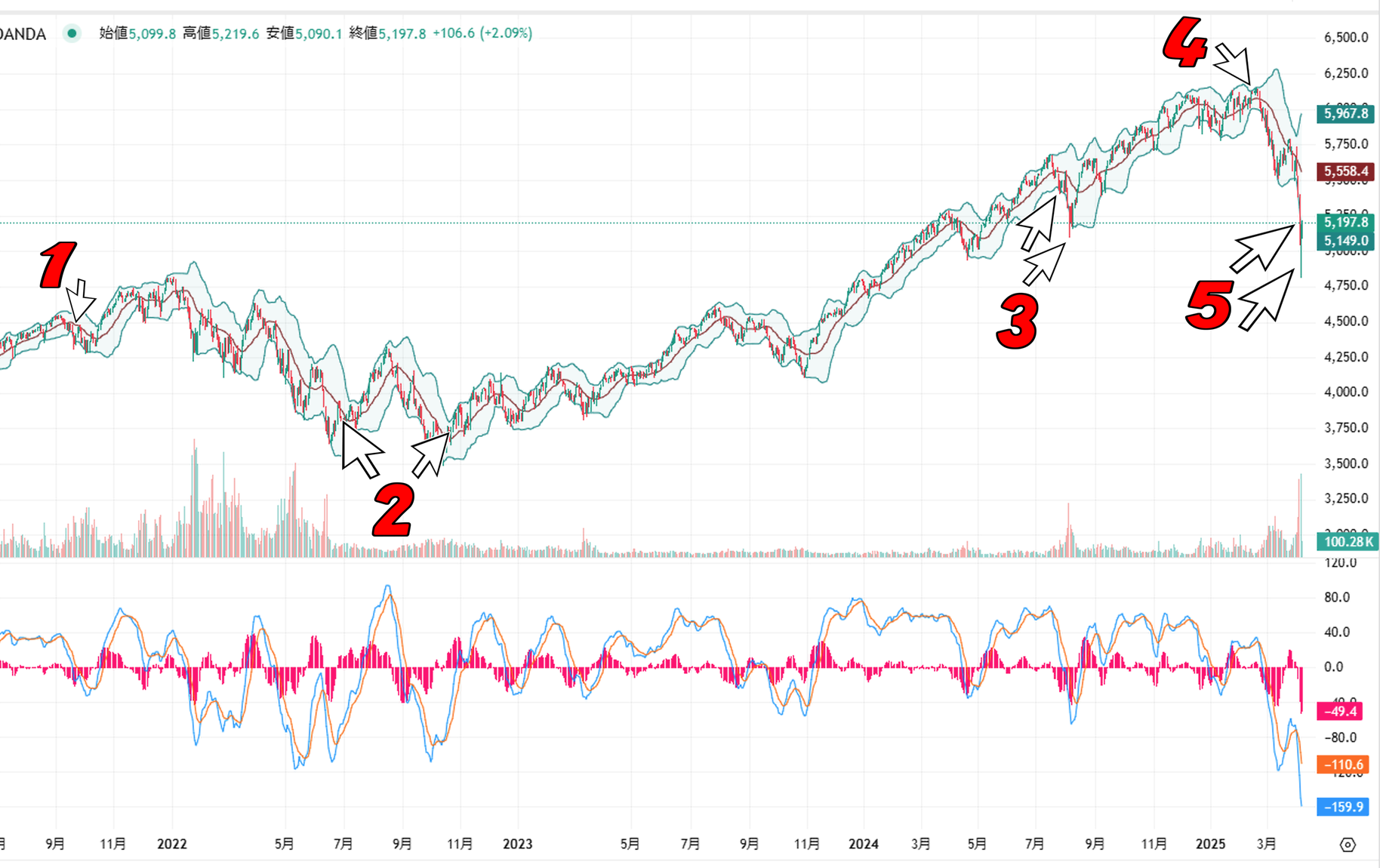

こちらはS&P500のチャートです。

コア資産である全世界株式ETFを僕はS&P500を基準に買っています。マーカーは口座開設後に取引してる主要なポイントです。

※https://realtime-chart.info/よりチャートを引用しています。

1.テーパリングと利上げで全撤退

8月に口座開設しすぐ80銘柄に投資しましたが、この頃成長株が軒並み下げ続ける現象が起きていました。FRBの引き締めが迫っていたので長期資金が下落を支えないと考え経済指標に関係なく-20%の下落を予想、全撤退します。

2.リセッションがないと予想し全力で投資

-20%がきたので買っていきます。

実質賃金が回復する傾向があったり、年初からインフレ先行指標が大幅鈍化となっていたことで強気で買っていきます。ただし一つ目の矢印ではまだ経済の強さは曖昧だったので打診買いを繰り返し資産の50%まで買いました。2つめの時はリセッションは回避されると確信があったので残り50%を一括で投資しています。

3.8月の暴落をNISA資金で買い

2023年も2024年もリセッションは絶対に無いと言えるほど自信がありました。

2024年は、僕の中で-10%か、-5%までか、どちらかの下落しか想定していませんでした。そのため、1回目の矢印(-5%付近)で新NISAのために用意した予算の3分の1強を買いました。

2つ目は8月5日の日本株暴落を見て、夜の寄り付きでVTを買いました。取引履歴には6日と記載されてますが、ハッキリと当時寄り付きを狙い撃ちにしたのを覚えているので、5日の夜に買った分で間違いないと思います。

4.8月の分をすべて売却

南部国境の移民流入数を12月からチェックしており、1月に激減しました。2月18日ごろにそのデータを見てその日に8月の分をすべて売ります。

当時関税はトランプ大統領の交渉の道具みたいなムードがまだあり、あまり気にしていませんでした。つまり今回の暴落をある程度避けれたのは偶然です。

本当は2022年の分も多少売っても良かったですが特定口座のため税金を考え売りませんでした。結果的には税金分より下落していますが、ここで税金を払ってまで売るのは原理的に間違っています。

それに気が付けたことが成長したなと感じます。(自画自賛ですけど…)

5.現在進行中の下落を買っています

1つ目の矢印に大陰線があり、そこでVTを打診買い(買い増し)

その後週明けに窓を開けてさらに強い大陰線を付けたので、下のほうでオルカンのETF、2559を買いました。

今回の下落は底の検討が付かないので節目で打診買いをしていく予定です。

その他、小さな取引

最近では決算でギャンブルして個別を買った翌日に30%下がってます(笑)

一応、資産全体で見ればマイナスは資金の0.2%ぐらいだったと思いますが、遊んだりしたらだめですね…

それと香港株を資金の4%ぐらい買っていましたが、世界同時株安で主力を買い増すいい機会がきたので、本日撤退して原資にしました。

これは微損の損切りになっていますが、よりリスクが低くリターンの確度が高いチャンスに切り変えるわけですから、僕の中では間違った売却ではないと思っています。

でもかなり上昇していたので残念…。

他には最近、alphabet(google)の株を運用額の4%程度買いました。

良いタイミングで買えてる真相と反省点

経済動態からその年の下落率などを考え、主力の全世界株を売買するタイミングは、今のところ悪くないように感じます。

でも誤解しないでほしいのですが、底値なんてわからないです。

それはわからないので、どうポートフォリオ(現金との比率)を組んで、どのタイミングでいくら買えば結果的にリスクに対しリターンが最大になるかを詰めてるだけです。

そのためには打診買いを活用する必要がありますが、打診買いはポジションに対し投資額が小さくなる欠点があります。

このデメリットを解消するために、運用資産に対し全力で買っていける全世界株を選んでいます。

これが良いタイミングで買えてるように見える真相です。

あとは世間ではオルカンなど投信がお勧めされますが、僕はマーケットが総悲観になっているその瞬間に買いたいのでETFの方が向いてる気がします。

一方で細かい取引のほうはもう少し自制しないとだめですね。

今後はこの辺の部分をどう突き詰めるか少し考えてみようかな…

そんなことを思う暴落相場の一日でした。

コメント