今日は米国の各種ローン延滞率をチェックしてみました。

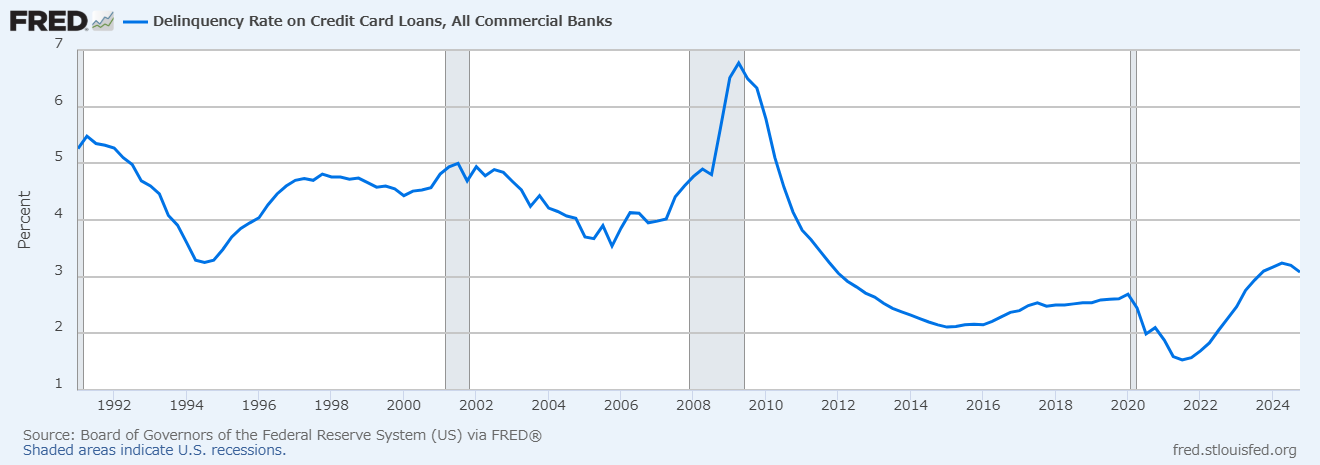

クレジットカードローン延滞率

ここ数年の上昇が問題視されていましたが、時給労働者を含め賃金上昇率は物価上昇率を完全に上回っており、インフレ率も基本的には最近は落ち着いてるので、上昇はピークを付けたように見えます。

米国民の家計がそれなりに健全であることがわかります。

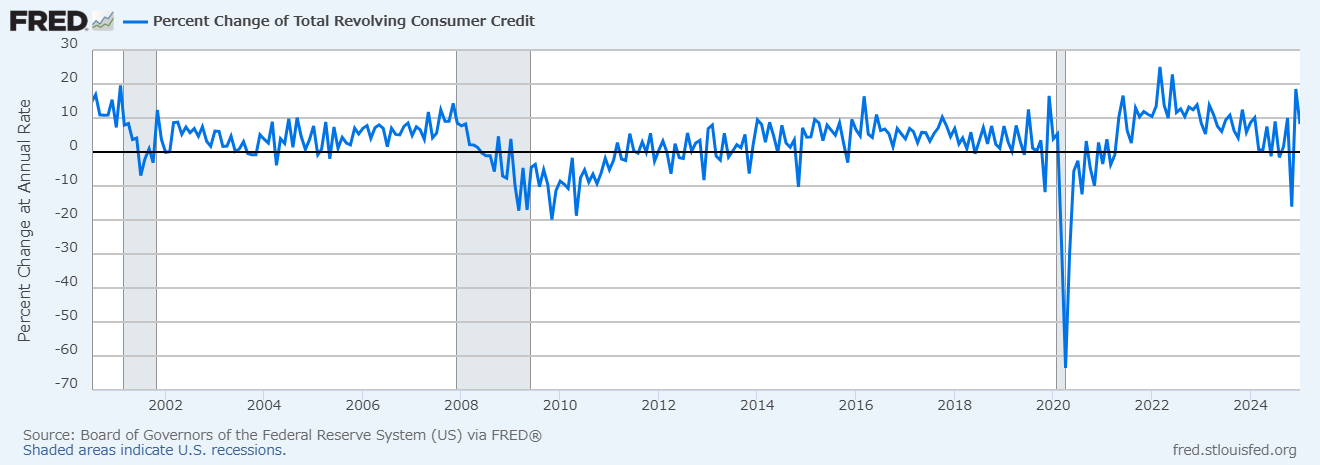

総リボルビング消費者信用のパーセント変化

これがマイナスになるということは、お金を借りなくていいか、限度額いっぱいで借りられないかのどちらかと言われます。

一時マイナスに落ち景気後退時と同じだと指摘していたプロもいましたが、実際にはこの指標は景気後退でなくても頻繁にマイナスになります。

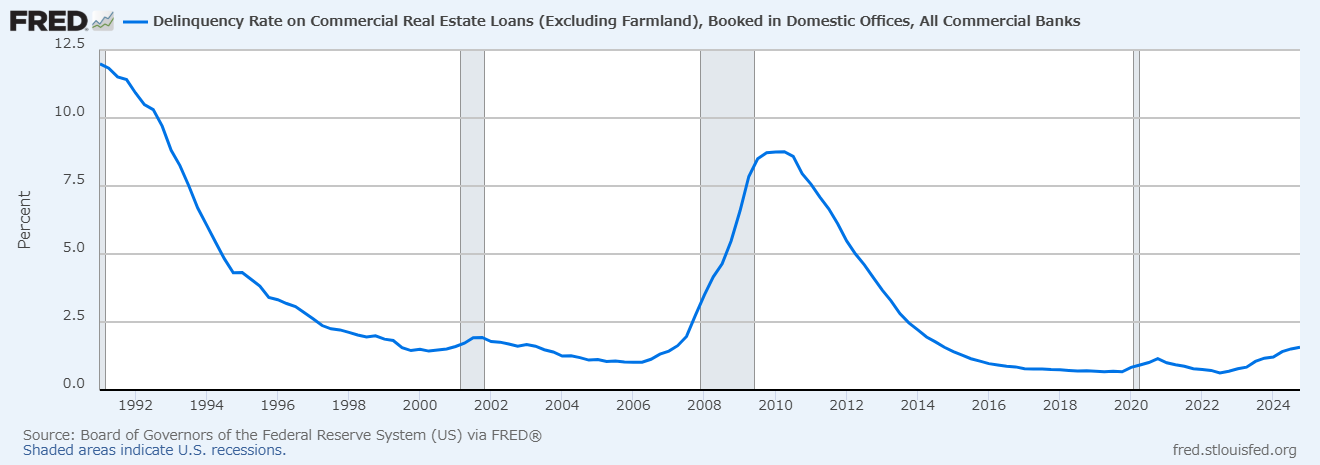

次に商業用不動産ローンについて見てみます。

商業用不動産ローン延滞率

商業用不動産ローンの延滞率には様々な指標があり、例えばCMBS(商業用不動産担保証券)市場ののオフィス向け延滞率は10%程度との報道もあります。

それそれで用心が必要ですが、一方で米国の銀行が保有する商業用不動産ローンの延滞率は、2%未満で落ち着きそうです。

最近は金利が低下しつつあり、低下傾向が続けば状況はさらに改善されると思います。

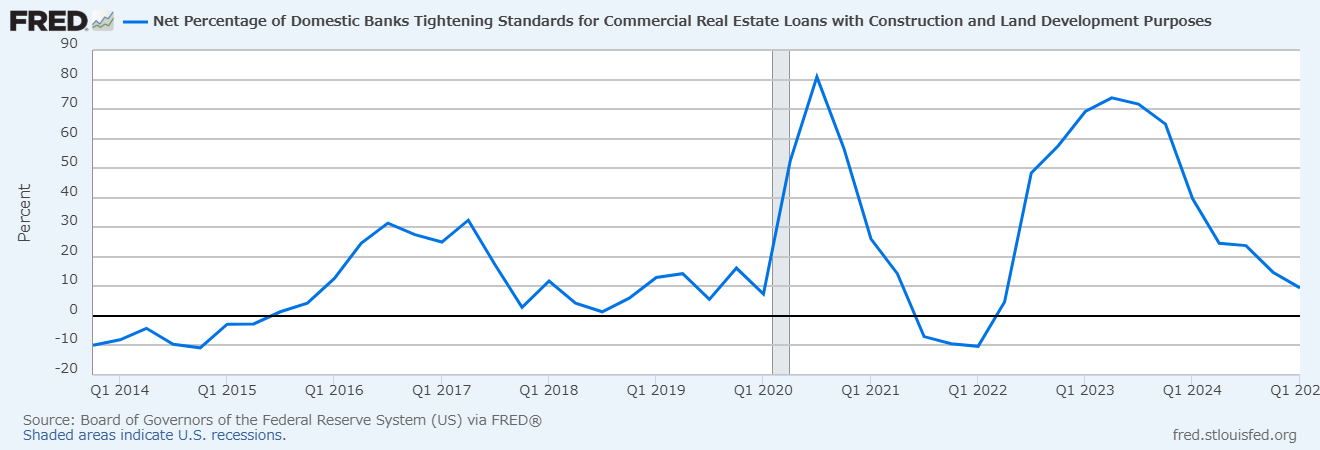

商業用不動産のローン審査を厳しくする銀行の割合

正確には「建設および土地開発目的の商業用不動産融資の基準を厳格化する国内銀行の純割合」になります。

この手の話は1,2年頻繁に騒がれていましたが、このデータが多くを物語っていると思います。銀行が融資を厳しくしていないなら問題は起きにくいのです。

商業用不動産ローンの延滞問題は、その他にも懸念しすぎなくてよい理由があります。例えば引当金を積み増していることで、耐性が付いていたり、LTVがかなり低く設定されており下落しても担保割れをしにくい事情などがあります。

米国民のローン延滞率全体の動向

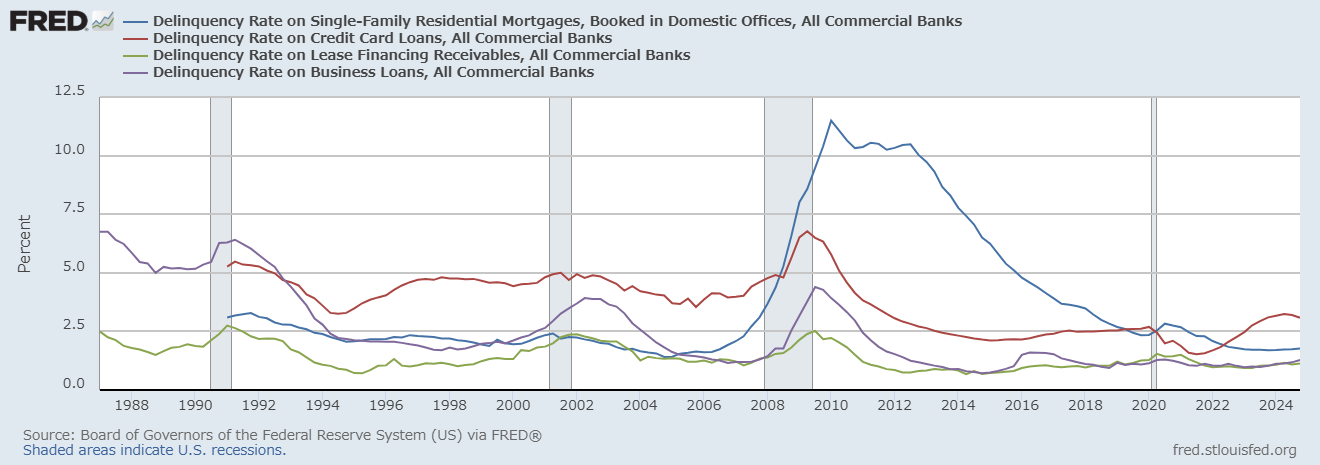

このチャートは次のようになっています。

- 青 一戸建て住宅ローンの延滞率

- 赤 クレジットカードローンの延滞率

- 緑 リース融資債権の延滞率

- 紫 事業ローンの延滞率

全体の動向としては落ち着いています。

インフレが主に低所得者層の家計を直撃して、報道ではそれを米国全体に当てはめようとする傾向がありますが、これを見るとそういう認識は客観的ではないと感じます。

また、銀行の融資の技術というか、リスク管理が年々向上しているんだなと思いますね。

今後に向けて

なぜ今日、これを紹介したかというと、これらのデータは第4四半期の状態を示すものが多いのです。

つまり2025年第1四半期の米国経済失速の影響はまだ反映されておらず、これから出てきますので、今後注意していく必要があると思い改めて紹介してみました。

もちろんこのブログでも追跡していくので変化があれば紹介します。

※今回の記事の画像は、連邦準備制度理事会 (米国)が公表したデータを基に、セントルイス連銀FRED経由で掲載されたものを引用しています。

コメント